Co napędza hossę? Wiara w gospodarkę i banki centralne

Spektakularna hossa w Japonii, rekordy wszech czasów na Wall Street i na głównych giełdach europejskich, to obrazek na podstawie którego postronny obserwator mógłby dojść do wniosku, że globalna gospodarka kwitnie. Taka sytuacja to efekt mieszanki nadziei na ożywienie oraz działań z zakresu polityki pieniężnej.

Od wybuchu globalnego kryzysu finansowego minie niedługo sześć lat. W tym czasie globalna gospodarka wpadła w głęboką recesję, szybko się z niej wydostała, dostając dynamicznego przyspieszenia i ponownie uległa osłabieniu. Przyspieszone wyjście z recesji, po jednym z najpoważniejszych w historii załamań, było możliwe dzięki połączeniu nadzwyczajnych działań w postaci potężnych rządowych programów stymulacyjnych i bezprecedensowym posunięciom z zakresu polityki pieniężnej. Po zażegnaniu największego niebezpieczeństwa, programy stymulacyjne zostały w większości przypadków zakończone i zamienione przez programy oszczędnościowe, mające na celu zrównoważenie poważnie nadwyrężonych finansów państw. Wyjątkowo luźna polityka pieniężna utrzymywana jest przez cały czas.

O ile w pierwszej fazie finansowego kryzysu i następującej po nim recesji oraz w początkowym okresie wychodzenia z zapaści, tendencje w niemal wszystkich gospodarkach i we wszystkich segmentach rynku finansowego były niemal identyczne. Od pewnego czasu jednak widać coraz większe zróżnicowanie. Pojawia się ono zarówno w odniesieniu do stanu i perspektyw poszczególnych gospodarek, jak i polityki pieniężnej banków centralnych. W przypadku gospodarek zasadnicza różnica dotyczy z jednej strony słabnącej i ocierającej się o recesję strefy euro i mocno spowalniających Chin, z drugiej zaś strony znajdujących się w coraz lepszej kondycji Stanów Zjednoczonych.

To zróżnicowanie w kwestiach gospodarczych zaczyna w coraz bardziej interesujący sposób przekładać się na odmienne tendencje w polityce pieniężnej poszczególnych banków centralnych. Europejski Bank Centralny, po okresie wstrzemięźliwości w luzowaniu swej polityki, zdecydował się ostatnio na obniżenie stóp procentowych z 0,75 proc. do 0,5 proc. W kontekście coraz bardziej słabnącej gospodarki i niskiej inflacji, coraz bardziej prawdopodobna jest kontynuacja luzowania polityki pieniężnej. Może to nastąpić bądź poprzez kolejną obniżkę głównej stopy procentowej, bądź poprzez wprowadzenie ujemnej stopy oprocentowania dla depozytów lokowanych przez banki komercyjne w Europejskim Banku Centralnym, bądź też poprzez kolejne operacje zasilania rynku finansowego w środki za pomocą różnego rodzaju pożyczek.

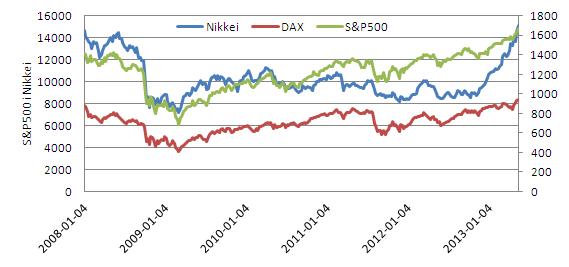

Zmiany S&P500, Nikkei i Dax

Źródło: Stooq.pl.

Zupełnie odmiennie rysują się perspektywy polityki pieniężnej amerykańskiej rezerwy federalnej. Od kilku miesięcy staje się coraz bardziej oczywiste, że zbliżamy się do kresu ultra luźnej polityki Fed. Już nie dyskutuje się czy polityka pieniężna zostanie zaostrzona, lecz spekuluje się kiedy to nastąpi i jaką przybierze formę. W tej ostatniej kwestii raczej pewne jest, że pierwszej kolejności zacznie być ograniczany skup obligacji. Po jego ostatecznym zakończeniu przyjdzie czas na podwyżki stóp procentowych. Z takim rozdźwiękiem kierunków zmian polityki głównych banków centralnych świata mamy do czynienia po raz pierwszy od rozpoczęcia kryzysu finansowego.

Mocno zróżnicowana jest także sytuacja w dwóch pozostałych wiodących krajach świata. Chiny po okresie nadzwyczajnego luzowania polityki pieniężnej i intensywnego stymulowania gospodarki, przeszły przez fazę zaostrzania polityki i hamowania tempa wzrostu. Obecnie tamtejsze władze znajdują się w wyjątkowo skomplikowanym położeniu. Z jednej strony tempo wzrostu gospodarczego wyraźnie spowolniło, a inflacja spadła. Z drugiej zaś wciąż istnieje duże niebezpieczeństwo pęknięcia bańki na rynku nieruchomości. Do tego dochodzi wdrażana właśnie koncepcja przestawiania gospodarki na nowe tory, skierowane w większym stopniu na czynniki wewnętrzne. Z kolei po politycznych zmianach w Japonii, nowy rząd i bank centralny pod nowym kierownictwem, przystąpiły do nadzwyczajnej ekspansji, mającej na celu pobudzenie gospodarki, osłabienie waluty i wzrost inflacji.

W kontekście tak wyraźnego zróżnicowania stanu i perspektyw gospodarek oraz polityki pieniężnej w głównych regionach świata, zaskakująca jest zbieżność tendencji na najważniejszych giełdach. Za wyjątkiem Chin i Indii oraz nielicznych rynków rozwijających się, niemal wszędzie panuje hossa. Śladem pokonujących rekordy wszech czasów indeksów na Wall Street, poszły wskaźniki głównych giełd europejskich. Choć parkietom w Grecji, Hiszpanii, Portugalii i Włoszech daleko od rekordów, to jednak wszędzie tam również notowane są silne wzrosty. Od początku roku indeks w Atenach zyskał 27 proc., a od czerwca ubiegłego roku wzrósł o 140 proc. W ciągu ostatnich dwunastu miesięcy o 44 proc. wzrósł wskaźnik w Madrycie. Gospodarki obu tych krajów znajdują się w głębokiej i długotrwałej recesji. Spektakularne jest zachowanie się giełdy japońskiej. Nikkei od początku roku skoczył o ponad 47 proc. Cała, trwająca od początku listopada ubiegłego roku fala hossy przyniosła zwyżkę indeksu o 77 proc. To efekt działań tamtejszego rządu i władz monetarnych, osłabienia jena i wiary, że te nadzwyczajne działania ożywią gospodarkę.

Siłą napędową giełdowej hossy na większości parkietów są wciąż działania banków centralnych oraz nadzieja na poprawę sytuacji w gospodarce. Wkrótce jednak rynki staną przed ważnym testem. Po pierwsze, niedługo okaże się, czy rachuby na gospodarcze ożywienie, szczególnie w strefie euro, nie były przesadzone. Po drugie, przekonamy się, ile siły zachowają indeksy za oceanem, gdy Fed rzeczywiście zacznie wycofywać się z ilościowego luzowania polityki pieniężnej.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?  Szef TVP Info tłumaczy się z prywatnej relacji z sekretarką. TVP: to jedynie naruszenie norm etycznych

Szef TVP Info tłumaczy się z prywatnej relacji z sekretarką. TVP: to jedynie naruszenie norm etycznych  Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką

Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką  Nadawca nowej stacji naziemnej zarobił więcej

Nadawca nowej stacji naziemnej zarobił więcej  Była prezenterka TVN24 dyrektorką w PKP. Odpowiada na krytykę

Była prezenterka TVN24 dyrektorką w PKP. Odpowiada na krytykę

Dołącz do dyskusji: Co napędza hossę? Wiara w gospodarkę i banki centralne