Haitong Bank podtrzymuje rekomendacje kupna akcji Agory i Wirtualnej Polski

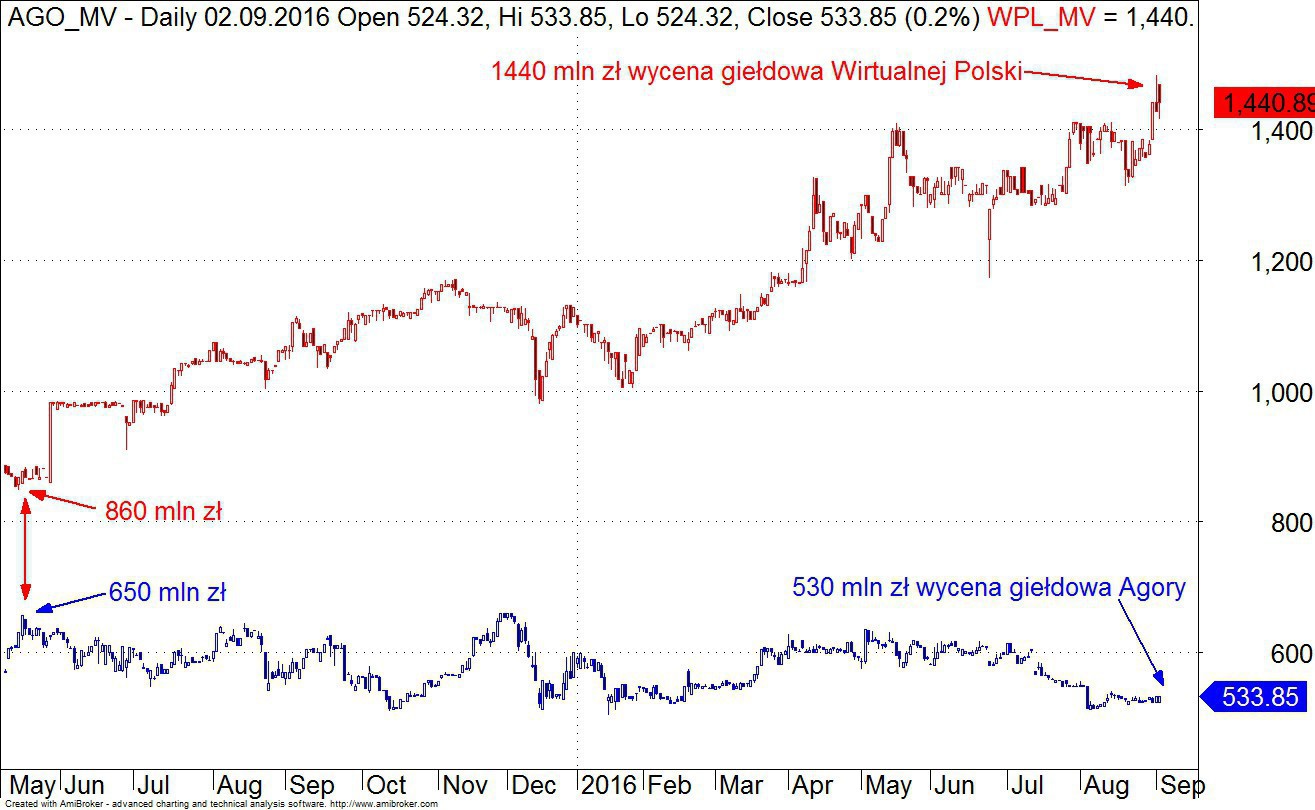

Analitycy Haitong Banku wydali rekomendacje dla spółek mediowych Agora i Wirtualna Polska. Utrzymali rekomendację "kupuj" dla Agory, ale obniżyli cenę docelową akcji z 15 do 14 zł. W przypadku Wirtualnej Polski także podtrzymali rekomendację "kupuj", przy czym jednocześnie podnieśli cenę docelową akcji z 55,7 do 60,7 zł.

Cena docelowa akcji Agory została zmniejszona za sprawą obniżenia prognozy EBITDA na lata 2016, 2017 i 2018 odpowiednio o 3 proc., 5 proc. i 3 proc., a to za sprawą szybszego niż oczekiwano kurczenia się segmentu prasy drukowanej i kosztów związanych z projektem KiwiTV. W II kwartale i pierwszym półroczu 2016 r. EBITDA wyniósł odpowiednio 22,9 mln i 50,9 mln PLN, co oznacza spadek rok do roku o 32 proc. i 15 proc. Był on spowodowany wysoką bazą porównawczą w ujęciu rocznym, spowolnieniem na polskim rynku reklamowym i coraz szybszym kurczeniem się segmentu drukowanego, co ma związek z wycofaniem się państwowych spółek z kontraktów reklamowych. Z drugiej strony kina, internet, reklama zewnętrzna i radio utrzymywały raczej satysfakcjonującą dynamikę.

W drugim półroczu 2016 r. analitycy Haitong oczekują pewnych pozytywnych niespodzianek (kina, reklama zewnętrzna), ale także negatywnych, takich jak potencjalne utworzenie rezerw restrukturyzacyjnych w segmencie drukowanym.

W opinii analityków Agora jest atrakcyjnie wycenianą spółką medialną ze wskaźnikiem EV/EBITDA w latach 2016 i 2017 na poziomie odpowiednio 5,1 i 4,7, ale z ograniczoną dynamiką wzrostu wyników w najbliższych okresach. Pomimo niskiej wartości generowanej gotówki, co ma związek ze szczytem cyklu wydatków kapitałowych, Haitong spodziewa się w 2016 r. rozdzielenia 0,5 PLN na akcję, albo w postaci dywidendy gotówkowej, albo odkupu akcji.

Ukończenie projektu warszawskiego powinno poprawić marże w segmencie reklamy zewnętrznej. Agora już postawiła ok. 1150 z planowanych łącznie 1580 wiat autobusowych w Warszawie. Wkrótce zacznie je stawiać w Krakowie (w ciągu 10 lat ma ich powstać ok. 250) i w Sosnowcu (ok. 50), w wyniku czego stanie się liderem rynku. Analitycy dostrzegają w tym kilka korzyści. Po pierwsze, wiaty autobusowe stanowią zaawansowaną (interaktywną) formę reklamy zewnętrznej, stąd bardziej pożądaną przez reklamodawców. Po drugie, wyrastają one w dużych miastach i w dłuższej perspektywie czasowej przyciągają większy ruch niż tradycyjne billboardy. Po trzecie, dzięki technologicznemu zaawansowaniu (ekrany LCD) są tańsze w utrzymaniu. Co więcej, wiaty przystankowe są aprobowane przez architektów samorządowych, więc nie są wystawione na ryzyko zmian w tzw. prawie krajobrazowym. Wszystkie te punkty skłaniają analityków ku przekonaniu, że AMS (outdoorowe ramię Agory) powinien nie tylko rozwijać się szybciej niż cały rynek reklamy zewnętrznej, ale również uwolnić w przyszłości dźwignie operacyjną.

W przypadku Wirtualnej Polski Haitong Bank także podtrzymał rekomendację "kupuj", przy czym jednocześnie podniósł cenę docelową akcji z 55,7 PLN do 60,7 PLN.

Cena docelowa została podwyższona głównie za sprawą wyższej wyceny porównawczej. Choć wzrost rynku reklamowego w Polsce spowolnił w II kwartale 2016 r. do 2,5 proc. r/r, to rynek reklamy internetowej zachował przyzwoitą dynamikę na poziomie 9,7 proc.

Dane za II kwartał 2016 r. pokazały ponownie bardzo dobrą dynamikę wyników Wirtualnej Polski. Skorygowane przychody pro-forma wzrosły o 12 proc. r/r, a EBITDA o 17 proc. r/r, m.in. za sprawą optymalizacji kosztów operacyjnych. Generowane operacyjne przepływy gotówkowe (OpCF) wzrosły znacząco - do 30,3 mln PLN, wobec 7,9 mln PLN w II kwartale 2015 r.

Wirtualna Polska ze wzrostem wpływów o 30 proc. i 21 mln zł zysku netto, potroiły się przychody pozareklamowe

Wirtualna Polska ze wzrostem wpływów o 30 proc. i 21 mln zł zysku netto, potroiły się przychody pozareklamowe

Pomimo pewnych niepewności odnośnie rynku reklamowego w Polsce, analitycy Haitong są przekonani co do swojej poprzedniej prognozy (w związku z tym zostawiają ją w praktycznie niezmienionym kształcie). Uważają bowiem, że potencjalnie wolniejsze tempo rozwoju rynku reklamowego może zostać zrównoważone przez wyższe przychody reklamowe związane z poprawą efektywności i ruchu w segmencie mailingowym i wortalach tematycznych. Największe znaczenie ma tu jednak prognozowany wzrost udziału e-commerce w strukturze przychodów, który w Polsce wciąż znajduje się na wczesnym etapie rozwoju, więc nie jest tak wrażliwy na klimat gospodarczy i polityczny.

- Wycena Wirtualnej Polski na lata 2016/17, ze wskaźnikiem EV/EBITDA na poziomie odpowiednio 12- i 10-krotności wydaje się być wygórowana, ale jedynie jeżeli porównamy ją do typowo medialnych konkurentów. Przekształcanie modelu biznesowego w kierunku e-commerce sprawia, że firma ma charakter w coraz większym stopniu konsumencki, a takie spółki są wyceniane przy pomocy wyższego mnożnika niż medialne - stwierdził Konrad Księżopolski, szef działu analiz w Haitong Bank.

fot. Strefa Inwestorów - Praktycznie o inwestowaniu

Newsletter

Newsletter

Stacje Eleven Sports znikną z Canal+ i Play? „Umowa zawarta jest długoterminowo”

Stacje Eleven Sports znikną z Canal+ i Play? „Umowa zawarta jest długoterminowo”  Sakiewicz ujawnia, jaka część widzów wpłaca na Republikę. „Próbowano nas zniszczyć jak X, Trumpa i PiS”

Sakiewicz ujawnia, jaka część widzów wpłaca na Republikę. „Próbowano nas zniszczyć jak X, Trumpa i PiS”  Burza wokół programów Doroty Wysockiej-Schnepf w TVP. „Mogą budzić obawy”

Burza wokół programów Doroty Wysockiej-Schnepf w TVP. „Mogą budzić obawy”  Play: klienci UPC Polska najczęściej migrują do pakietu Max

Play: klienci UPC Polska najczęściej migrują do pakietu Max  Max w pakiecie z platformą od sportu. Nowa oferta na jednym z rynków

Max w pakiecie z platformą od sportu. Nowa oferta na jednym z rynków

Dołącz do dyskusji: Haitong Bank podtrzymuje rekomendacje kupna akcji Agory i Wirtualnej Polski