Operator sieci Plus podwoił zysk i zmniejszył zadłużenie, bez dywidendy dla Cyfrowego Polsatu

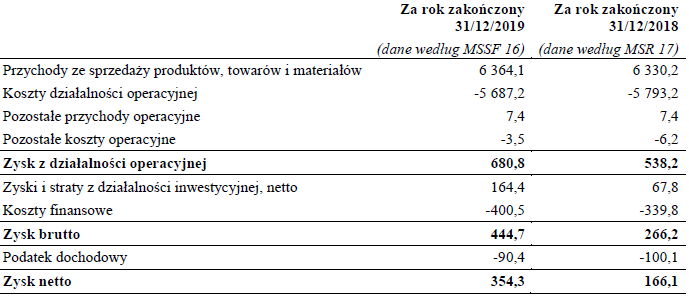

W ub.r. Polkomtel, operator sieci telekomunikacyjnej Plus (należy do grupy Cyfrowy Polsat), przy spadku wpływów sprzedażowych o 0,5 proc. do 6,36 mld zł i kosztów operacyjnych o 1,8 proc. do 5,69 mld zł osiągnął wzrost zysku netto ze 166,1 do 354,3 mln zł. Zadłużenie kredytowe firmy zmalało z 9,16 do 8,55 mld zł.

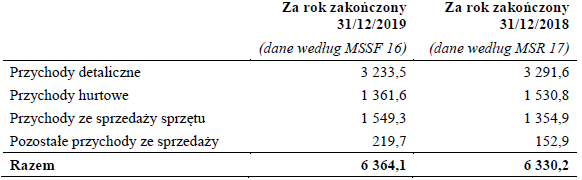

W ub.r. przychody Polkomtelu (firma zaczęła stosować nowy standard rachunkowości MSSF 16) od klientów detalicznych wyniosły 3,23 mld zł, wobec 3,29 mld zł rok wcześniej. Wpływy hurtowe firmy zmalały z 1,53 do 1,36 mld zł, a przychody ze sprzedaży sprzętu - z 1,35 do 1,55 mld zł.

Natomiast pozostałe przychody sprzedażowe zwiększyły się ze 152,9 do 219,7 mln zł (w poniższych grafikach wszystkie kwoty są w tys. zł).

Polkomtel zarządza siecią telekomunikacyjną Plus, a od kilku lat oferuje też usługi prepaidowe pod marką Plush. 100 proc. udziałów firmy ma Cyfrowy Polsat. Polkomtel oferuje też usługi od innych firm z tej grupy kapitałowej, m.in. treści telewizyjne i internetowe od Polsatu, a od grudnia 2018 roku także internet stacjonarny od Netii.

583 mln zł wpływów z grupy Cyfrowy Polsat

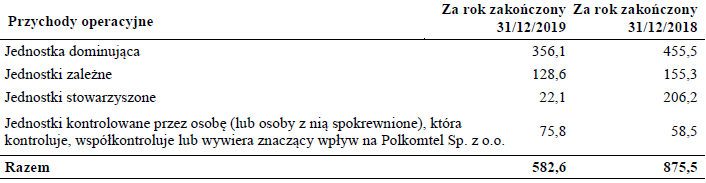

W ub.r. przychody Polkomtelu od innych firm z grupy Cyfrowy Polsat wyniosły 582,6 mln zł, wobec 875,5 mln zł rok wcześniej. Przychody od spółki Cyfrowy Polsat zmalały z 455,5 do 356,1 mln zł, a od podmiotów, w których firmy z tej grupy mają poniżej 50 proc. udziałów - z 206,2 do 22,1 mln zł.

- Najistotniejsze transakcje obejmują przychody z tytułu sprzedaży usług transmisji danych, przychody z tytułu sprzedaży usług przedpłaconych (karty prepaid), sprzętu do świadczenia usług telekomunikacyjnych oraz opłat za umożliwienie wykorzystywania infrastruktury telekomunikacyjnej Polkomtel dla świadczenia usług telekomunikacyjnych - wyliczono w sprawozdaniu.

Więcej na marketing, dystrybucję i pensje. 2,6 tys. pracowników

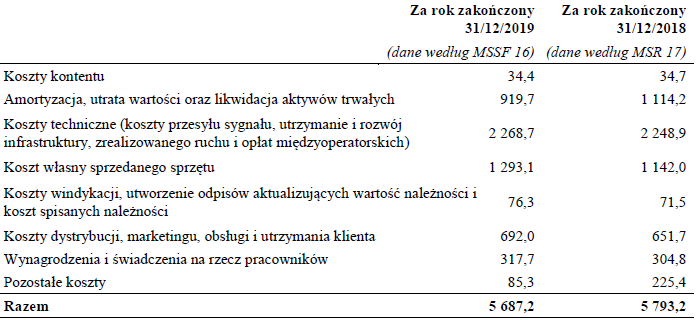

Polkomtel poniósł w ub.r. 5,69 mld zł wydatków operacyjnych, wobec 5,79 mld zł rok wcześniej. Koszty własne sprzedanego sprzętu poszły w górę z 1,14 do 1,29 mld zł.

Nakłady na dystrybucję, marketing, obsługę i utrzymanie klientów zwiększyły się z 651,7 do 692 mln zł, a na wynagrodzenia i inne świadczenia pracownicze - z 304,8 do 317,7 mln zł. W ub.r. w firmie było średnio 2 634 pracowników etatowych, o 32 więcej niż w 2018 roku.

Natomiast koszty amortyzacji, utraty wartości i likwidacji aktywów trwałych zmniejszyły się z 1,11 mld zł do 919,7 mln zł.

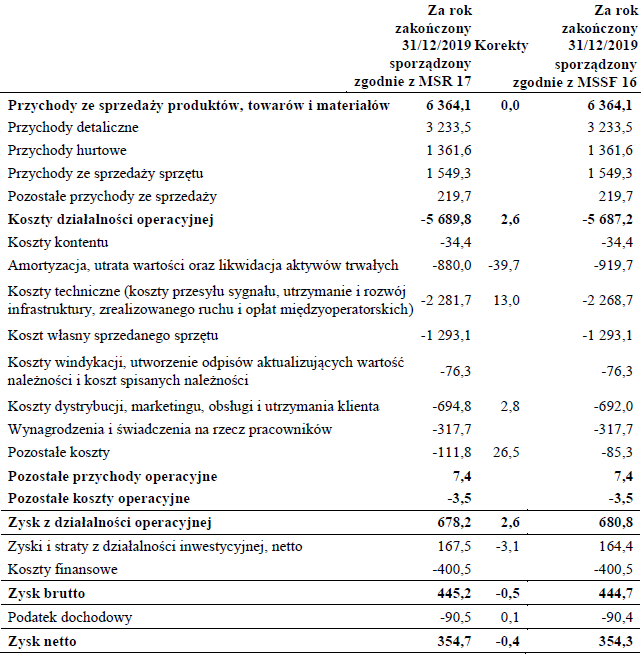

Stosowanie przez Polkomtel nowego standardu rachunkowości powiększyło w br. koszty amortyzacji, utraty wartości i likwidacji aktywów trwałych o 39,7 mln zł oraz pomniejszyło wydatki techniczne o 13 mln zł i koszty określone jako pozostałe o 26,5 mln zł.

Łącznie wskutek zmiany standardu rachunkowości koszty operacyjne zmalały o 2,6 mln zł, a o tyle samo wzrósł zysk operacyjny. Natomiast zysk brutto zmniejszył się z tego powodu o 0,5 mln zł, a zysk netto o 0,4 mln zł.

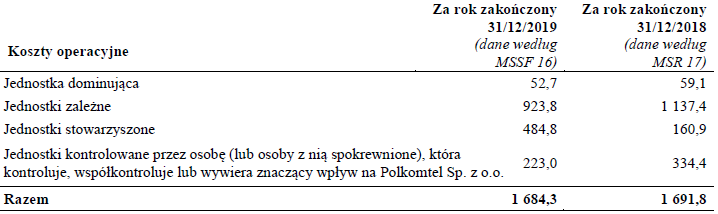

Koszty operacyjne Polkomtelu w ramach grupy Cyfrowy Polsat wyniosły w ub.r. 1,68 mld zł, wobec 1,69 mld zł rok wcześniej.

- Do najistotniejszych transakcji należy zaliczyć prowizje za sprzedaż urządzeń i usług telekomunikacyjnych Polkomtel w sieci sprzedaży (Partnerów), zakup hurtowych usług telekomunikacyjnych, zakup usług transmisji danych i usług audiotekstowych - opisano w sprawozdaniu.

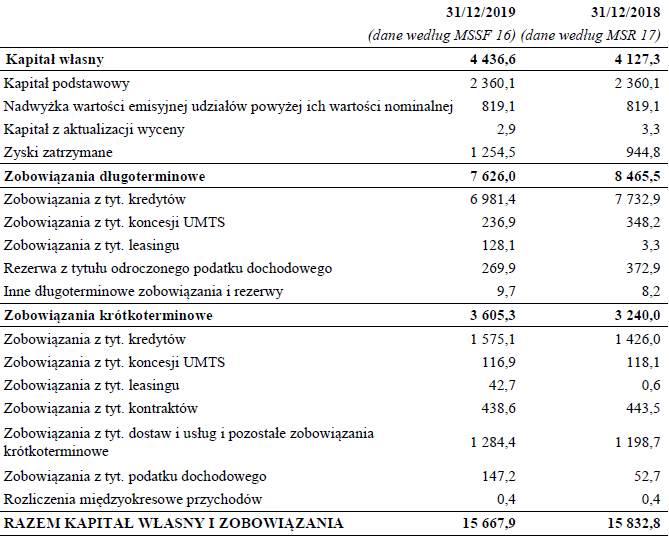

8,5 mld zł zadłużenia kredytowego

To na Polkomtel przypada zdecydowana większość zadłużenia kredytowego grupy Cyfrowy Polsat. W ub.r. zobowiązania kredytowe operatora Plusa zmniejszyły się w ub.r. z 9,16 do 8,55 mld zł, z czego w części długoterminowej zmalały z 7,73 do 6,98 mld zł, a w części krótkoterminowej wzrosły z 1,43 do 1,57 mld zł.

Firma spłaciła w ub.r. 950 mln zł części kapitałowej i 287,2 mln zł odsetek od kredytów, wobec odpowiednio 850 i 307,9 mln zł rok wcześniej. Jednocześnie otrzymała 200 mln zł z nowych kredytów.

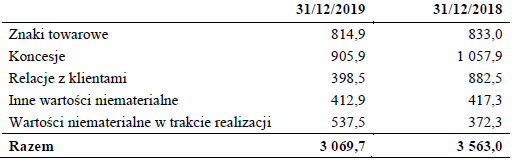

Mniej warte marki i relacje z klientami, koncesje do 2031 roku

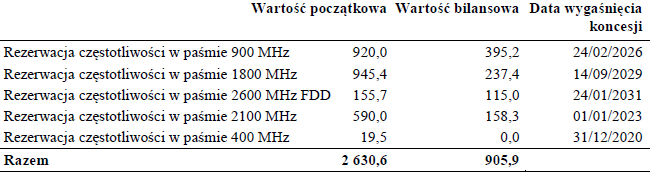

Na koniec ub.r. Polkomtel przeprowadził coroczny test na utratę wartości swoich aktywów niematerialnych. W konsekwencji wartość znaków towarowych w bilansie spółki zmniejszono z 833 do 814,9 mln zł, koncesji (których w ub.r. nie przedłużano) - z 1,06 mld zł do 905,9 mln zł, a relacji z klientami - z 882,5 do 398,5 mln zł.

Za to wartości niematerialne w trakcie realizacji poszły w górę z 372,3 do 537,5 mln zł.

Polkomtel korzysta z częstotliwości w pięciu pasmach. Z końcem br. upływa okres rezerwacji w paśmie 400 MHz, a z końcem 2022 roku - w paśmie 2100 MHz. Natomiast z częstotliwości w paśmie 2600 MHz operator będzie mógł korzystać do stycznia 2031 roku.

354 mln zł zysku na kapitał zapasowy

Znacząco zwiększyły się wyniki rentowności Polkomtelu. Zysk operacyjny poszedł w górę z 538,2 do 680,8 mln zł, zysk brutto - z 266,2 do 444,7 mln zł, a zysk netto - ze 166,1 do 354,3 mln zł.

Cyfrowy Polsat pod koniec września jako jedyny udziałowiec spółki zdecydował, że cały jej zysk netto z ub.r. zostanie przekazany na kapitał zapasowy.

Cyfrowy Polsat zapłacił więcej podatku niż TVN, a Allegro niż OLX (TOP70 podatników z mediów i technologii)

Cyfrowy Polsat zapłacił więcej podatku niż TVN, a Allegro niż OLX (TOP70 podatników z mediów i technologii)

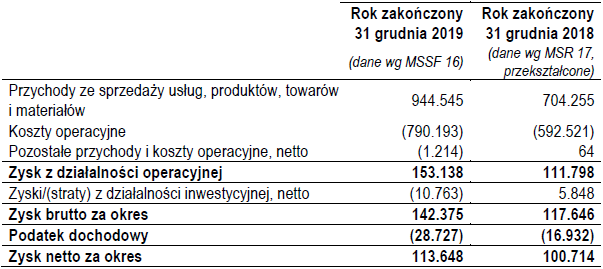

Polkomtel Infrastruktura z 944 mln zł wpływów i 114 mln zł zysku netto

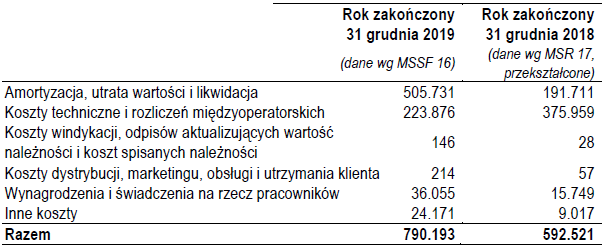

Siecią nadawczą Polkomtelu zarządza spółka Polkomtel Infrastruktura, w której 75 proc. udziałów ma Cyfrowy Polsat, a 25 proc. - Polkomtel. Przychody sprzedażowe firmy Polkomtel Infrastruktura zwiększyły się rok do roku z 704,25 do 944,54 mln zł, z czego wpływy hurtowe poszły w górę z 703,57 do 942,9 mln zł.

Koszty operacyjne firmy wzrosły z 592,52 do 790,19 mln zł, z czego wydatki na amortyzację - ze 191,71 505,73 mln zł, natomiast koszty techniczne i rozliczeń międzyoperatorskich poszły w dół z 375,96 do 223,88 mln zł. Część tych zmian wynika z wprowadzenie w spółce z początkiem ub.r. standardu rachunkowości MSSF 16.

Firma zatrudniała w ub.r. średnio 396 osób na etacie, wobec 147 rok wcześniej.

Polkomtel Infrastruktura osiągnął w ub.r. 153,14 mln zł zysku operacyjnego, wobec 111,8 mln zł rok wcześniej. Zysk brutto firmy zwiększył się ze 117,65 do 142,37 mln zł, a zysk netto - ze 100,71 do 113,65 mln zł

Udziałowcy spółki zdecydowali, że jej zeszłoroczny zysk netto trafi na kapitał zapasowy.

W drugiej połowie września br. Cyfrowy Polsat poinformował, że zaczął przegląd opcji strategicznych związanych z potencjalnym zbyciem swojej infrastruktury telekomunikacyjnej kontrolowanej przez Polkomtel Infrastruktura.

Wcześniej o możliwości zbycia części lub całości swoich spółek zależnych z infrastrukturą nadawczą poinformowały Orange Polska i Play.

Newsletter

Newsletter

Była pogodynka TVP w nowej stacji

Była pogodynka TVP w nowej stacji  Kolejny menedżer z Orlenu nadzoruje Polska Press

Kolejny menedżer z Orlenu nadzoruje Polska Press  Miliony dla TV Republika z fundacji. Sakiewicz tłumaczy

Miliony dla TV Republika z fundacji. Sakiewicz tłumaczy  wPolsce24 apeluje do widzów o wpłaty. Michał Adamczyk: pomóżcie nam

wPolsce24 apeluje do widzów o wpłaty. Michał Adamczyk: pomóżcie nam  Startuje nowy kanał publicystyczny. Zastąpi stację narodowców

Startuje nowy kanał publicystyczny. Zastąpi stację narodowców

Dołącz do dyskusji: Operator sieci Plus podwoił zysk i zmniejszył zadłużenie, bez dywidendy dla Cyfrowego Polsatu