Google rośnie reklamowo dużo mocniej niż Meta. „Big techy jak politycy, też się zużywają”

Właściciel Google’a osiąga wzrosty reklamowe przekraczające 30 proc., ponieważ jego wyszukiwarka i YouTube są bezkonkurencyjne, a jako producent systemu Android i przeglądarki Chrome częściowo kontroluje ekosystem marketingu internetowego. Za to Facebook i Instagram coraz boleśniej odczuwają konkurencję i nową politykę prywatności na iOS. Dodatkowo usługi cloudowe Alphabetu są dużo zdrowszym biznesem niż metawersum zapowiedziane przez Metę.

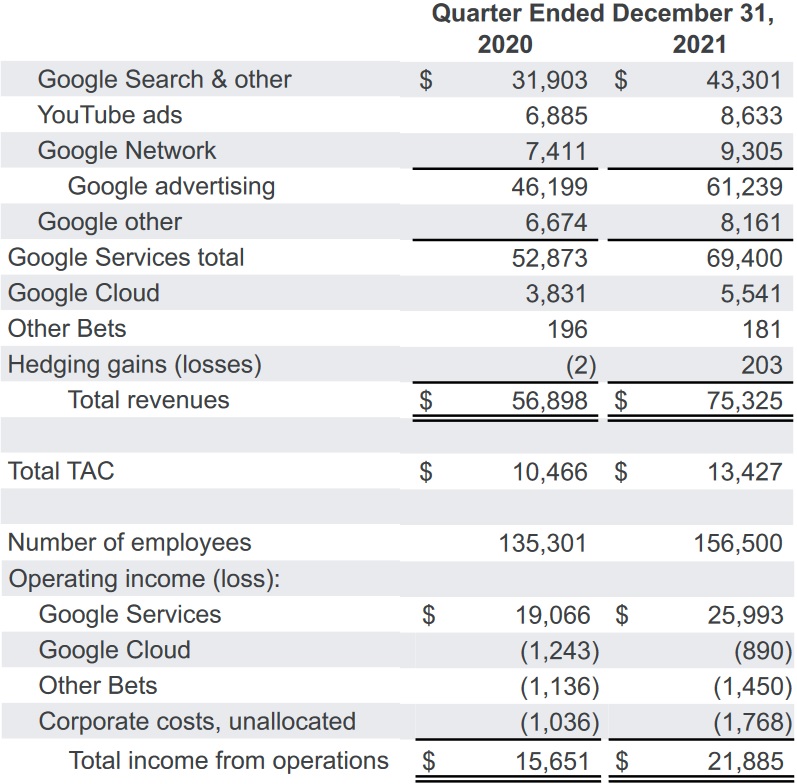

Na początku lutego wyniki finansowe z czwartego kwartału ub.r. podali dwaj właściciele największych na świecie platform internetowych zarabiających przede wszystkim z reklam. Przychody reklamowe Alphabetu poszły w górę rok do roku o 32,5 proc. do 61,24 mld dolarów.

Biznes reklamowy koncernu stoi głównie na wyszukiwarce Google, której kwartalne wpływy zwiększyły się o ponad jedną trzecią - z 31,9 do 43,3 mld dolarów. Natomiast przychody z reklam na YouTubie wzrosły z 6,88 do 8,63 mld dolarów, a z sieci reklamowej Google’a (czyli reklam tekstowo-graficznych pokazywanych w serwisach innych wydawców) - z 7,41 do 9,3 mld dolarów.

Google mocniejszy reklamowo dzięki Androidowi

Kluczem do sukcesu jest dominująca od lat pozycja wyszukiwarki Google i YouTube’a w swoich kategoriach. - Chociaż ten kto emituje reklamy w systemie Google Ads wie, że sieć reklamowa dowozi wiele wyników na fraudach wydawców. Ale szczęśliwie dla Google ten temat nie jest obecny w mediach - komentuje dla Wirtualnemedia.pl Robert Sosnowski, CVO w Reachablogger.

Dodatkowo koncern w dużym stopniu ustala reguły gry na rynku marketingu internetowego. - Google posiada Androida, a pamiętajmy, że jest to najpopularniejszy system operacyjny na świecie. I chociaż Google wciąż potrzebuje dystrybucji również iOS, ma bardziej ugruntowaną relację z Apple niż Facebook - zauważa Hubert Świtalski, regional manager Meetrics w Europie Środkowo-Wschodniej.

- Apple pobiera miliardy dolarów rocznie za domyślną wyszukiwarkę w przeglądarce Safari firmy Apple. Kto te miliardy płaci? Nie kto inny jak Google - przypomina.

Pozareklamowe wpływy platform Google w zeszłym kwartale sięgnęły 8,16 mld dolarów, wobec 6,67 mld dolarów przed rokiem. Do tego dochodzą stanowiące osobną linię biznesową usługi w chmurze, których przychody poszły w górę z 3,83 do 5,54 mld dolarów.

- Google Cloud ma szerszy zakres produktów, w tym przeznaczonych dla biznesu. W połączeniu z pozostałymi produktami dla firm jest mu łatwiej budować pozycję w tym segmencie rynku - komentuje Hubert Świtalski.

Łączne wpływy Alphabetu w zeszłym kwartale przebiły oczekiwania - sięgnęły 75,33 mld dolarów, rynek spodziewał się 72,17 mld dolarów. Tak samo było z zyskiem netto, który w przeliczeniu na akcję wyniósł 30,69 dolarów wobec konsensusu na poziomie 27,34 dolarów.

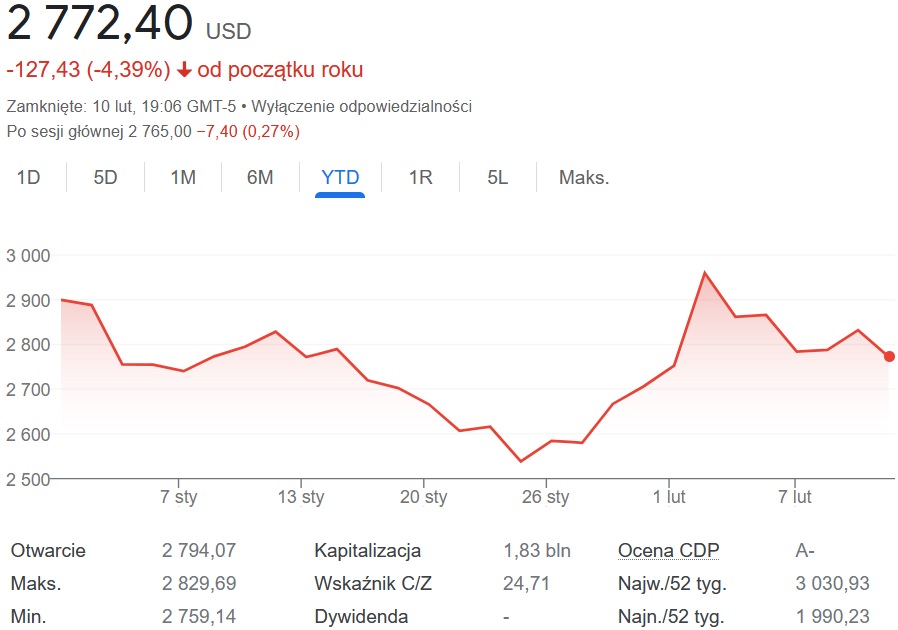

Docenili to inwestorzy. Zaraz po ogłoszeniu wyników akcje koncernu w handlu posesyjnym drożały o ponad 6 proc. Od początku br. do 10 lutego kurs Alphabetu co prawda zmalał o 4,4 proc., ale indeks Nasdaq stracił w tym okresie 10,4 proc., a Nasdaq 100 (obejmujący 100 największych spółek) - 10,9 proc.

Meta cierpi po zmianach na iOS

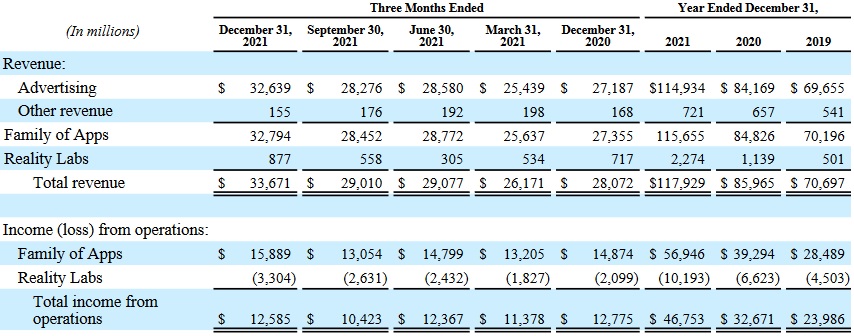

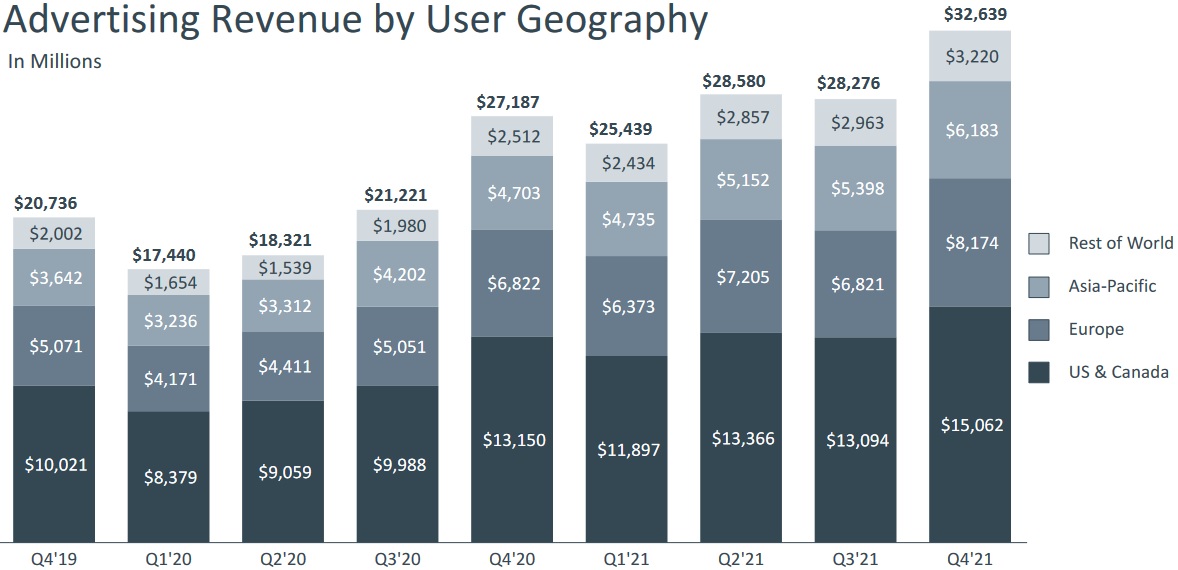

Dużo więcej mówiło się o ostatnich wynikach i prognozach Mety, które mocno rozczarowały rynek. Koncern na rynku reklamowym osiąga znacznie niższe wzrosty od Google’a - w czwartym kwartale ub.r. przychody reklamowe zwiększyły się rok do roku z 27,19 do 32,64 mld dolarów, a łącznie wpływy były nieznacznie wyższe - poszły o 20 proc., z 26,17 do 33,67 mld dolarów.

Właściciel Faceboka, Instagrama, Messengera i WhatsAppa jako jeden z głównych powodów wskazał obowiązującą w systemie iOS od maja ub.r. politykę prywatności, w której zlikwidowano domyślne śledzenie przez wydawców aktywności internautów w innych aplikacjach (można to robić tylko u użytkowników, którzy wyrazili wcześniej zgodę).

- Należy przede wszystkim podkreślić, że aplikacje Facebooka w dystrybucji opierają się prawie wyłącznie na sklepach Apple i Google. Kiedy więc Apple zmieniło swoją politykę prywatności w zeszłym roku, ograniczając zdolność twórców aplikacji do targetowania i śledzenia użytkowników, Facebook nagle mocno na tym stracił - dodaje Hubert Świtalski.

Meta w komunikacie dla inwestorów przyznała, że spodziewa się delikatnego wzrostu ograniczeń - ze strony regulatorów i producentów systemów i aplikacji - w zakresie targetowania reklam i mierzenia aktywności użytkowników.

- Sukces wszystkich największych firm technologicznych oparty jest na niesamowitej sile posiadania własnych użytkowników i własnych danych. Zamieszanie z iOS pokazało jednak, że Meta jest na tym polu nieco bardziej wystawiona na ryzyka niż Alphabet, Amazon czy Apple (tzw. AAA) - komentuje Jacek Olechowski, prezes holdingu marketingowo-badawczego Mediacap. - Tym samym, dopóki Meta nie zdobędzie jakiejś znaczącej nowej przewagi, np. w ramach Web 3.0, to będzie ona traktowana jako nieco słabszy biznes niż AAA - dodaje.

Co więcej, koncern zauważył schłodzenie na rynku reklamy internetowej. - Słyszymy od reklamodawców, że wyzwania makroekonomiczne, takie jak koszty wynikające z inflacji i zaburzenia łańcuchów dostaw mają wpływ na budżety marketingowe - napisał w komunikacie.

Zdaniem Macieja Woźniaka, prezesa agencji digital marketingu Whites, to oznaka, że rynek marketingu cyfrowego nie będzie rósł bez końca. - Ostatnia dekada to prawdziwa eksplozja internetowej globalnej gospodarki. Do grona internautów dołączyły miliardy, a całe pokolenia przeniosły większość swojej aktywności społeczno-ekonomicznej do świata online. Dzięki temu powstało kilku gigantów technologicznych, przedzierając się do czołówki największych firm na świecie - przypomina. - I choć digital ma przed sobą świetlaną przyszłość, to w najbliższych latach nie widać na horyzoncie szans na utrzymanie historycznej dynamiki wzrostu - uważa.

Dla Mety kondycja rynku marketingowego jest kluczowa, ponieważ prawie 100 proc. przychodów generuje z reklam. - Zarówno Apple, Amazon jak i Alphabet znaczącą część swojego sukcesu opierają na swoich rozwiązaniach chmurowych czy streamingowych, podczas kiedy Meta w 97 proc. stoi wyłącznie na reklamie. Dywersyfikacja przychodów i źródeł wzrostu ma swoje wyraźne korzyści - podkreśla Jacek Olechowski.

- Warto spojrzeć na to zagadnienie szerzej:. To na pewno jeden z powodów, dla którego Meta swoją rolę w ramach Web 3.0 widzi nie tylko na poziomie agregowania treści, ale również jako potencjalny dostawca infrastruktury, z której korzystać będą inne biznesy - zaznacza.

Facebook i Instagram się starzeją

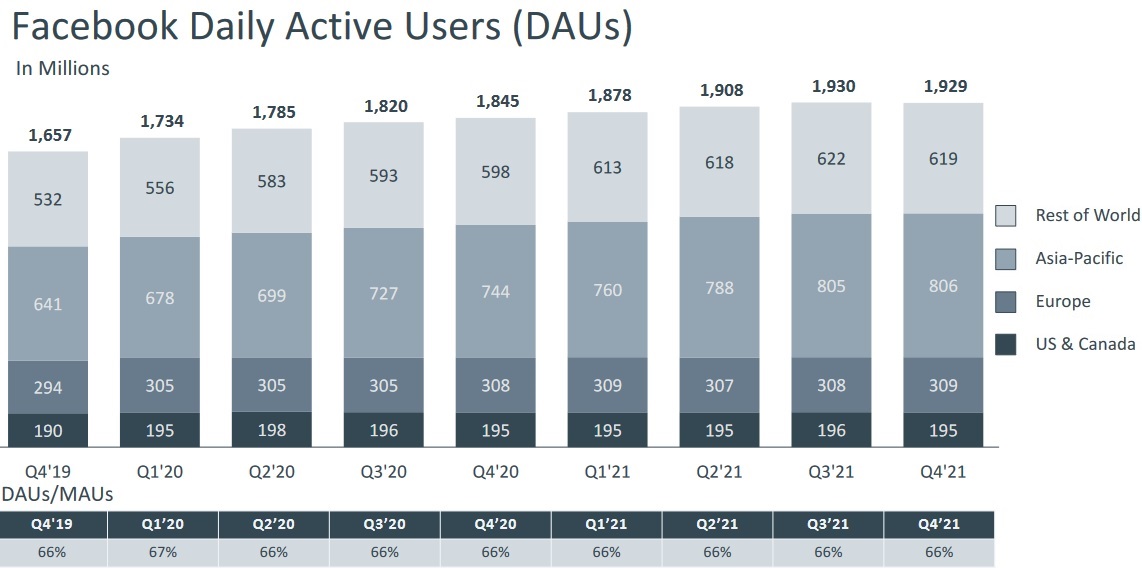

Koncern Marka Zuckererga musi mierzyć się z jeszcze jednym problemem - wyhamowaniem wzrostu popularności jego platform. Liczba internautów odwiedzających Facebooka codziennie na koniec grudnia ub.r. wynosiła 1,929 mln, o 1 mln mniej kwartał wcześniej.

To pierwszy spadek w ciągu prawie 10 lat od debiutu giełdowego koncernu. Ponadto analitycy prognozowali nieco wyższy wyniki na koniec roku - 1,95 mln użytkowników.

- Zainteresowanie platformą ze strony młodszych użytkowników jest mniejsze. Nie nazwałbym tego odpływem. Po prostu młodsze pokolenia Facebooka nie potrzebują i z niego nie korzystają. Często konta na FB nawet nie miały - zauważa Hubert Świtalski.

W ub.r. globalna liczba internautów, którzy chociaż raz w miesiącu odwiedzili platformy Mety zwiększyła się z 3,3 do 3,59 mld (czyli o 8,8 proc.) W 2020 roku wzrost wyniósł 14,1 proc. - z 2,89 do 3,3 mld.

Na wizerunku Facebooka i Instagrama ciążyły w ostatnich latach utarczki z regulatorami i afery dotyczące kwestii prywatności na platformach. Parę lat temu świat technologii i polityki żył sprawą Cambridge Analytica (w 2018 roku kurs giełdowy Facebooka zsunął się w kilka miesięcy ze 190 do 130 dolarów), z której Mark Zuckerberg musiał tłumaczyć się w amerykańskim Kongresie. Jesienią ub.r. była menedżerka firmy Frances Haugen ujawniła, że kierownictwo koncernu jest świadome, że jego platformy eksponują treści mogące szkodzić użytkownikom, ale skoro przynosi to duże zyski, nie są wprowadzane znaczące zmiany.

- Meta mierzy się obecnie z serią wyzwań, przede wszystkim z utratą części wpływów z racji zmian iOS oraz reputacyjnych problemów wokół promowania szkodliwych treści, mocno nagłośnionych w USA. Dochodzi do tego też ryzyko regulacyjne w ramach Unii Europejskiej oraz szybszy niż pierwotnie oczekiwano wzrost głównego konkurenta, jakim jest TikTok (szczególnie wśród młodszych konsumentów) - opisuje Jacek Olechowski.

Alphabet bywa krytykowany przede wszystkim za zasady przetwarzania danych użytkowników (spiera się o to z regulatorami) i wykorzystywanie treści od tradycyjnych wydawców (którzy naciskają, by koncern za to płacił).

- Przede wszystkim Faceboook, ale również Google zmagają się z problemami wizerunkowymi wynikającymi z zarzutów obejmujących wiele obszarów: kwestie nieuprawnionego wykorzystywania danych, wykorzystywanie monopolistycznej pozycji, nieuczciwe praktyki biznesowe, naruszenia prawa pracy, nadmierny wpływ na politykę i społeczeństwo, kontrowersyjne treści oraz manipulacje przy statystykach followersów - wylicza Robert Sosnowski, CVO w Reachablogger.

Jego zdaniem firma Marka Zuckerberga jest w gorszej sytuacji. - Alphabet nigdy nie stanęło publicznie pod pręgieżem. Ale też nigdy nie wypuszczało po API takich danych jakie wypuszczał Facebook - zauważa Sosnowski. - Myślę jeszcze, że osobiste zaufanie do Marka Zuckerberga jest niskie i to również, obok wyników finansowych, przekłada się na ocenę firmy. Wpływ pewnie na to miały filmy, które pokazały drogę na szczyt tego lidera serwisów społecznościowych i jego postawy wobec partnerów biznesowych - dodaje.

Meratwersum to na razie koszty. Czy będą zyski?

Mark Zuckerberg przed problemami stara się uciec do przodu. Pod koniec października ogłosił rebranding swojej firmy na Meta oraz zaprezentował metawersum - rozwijany przez firmę świat w wirtualnej rzeczywistości, z którego użytkownicy będą mogli korzystać, a także go współtworzyć, przy pomocy gogli do VR. Koncern od ośmiu lat jest właścicielem produkującej takie gogle firmy Oculus VR.

Optymistą co do perspektyw stojących przez metawersum jest Jacek Olechowski. - Przejście do epoki Web 3.0 opartej na możliwościach jakie tworzą AR, VR i blockchain jest kwestią przesądzoną w skali dekady. Nie tylko dlatego że Metaverse, AR, VR czy NFT zdecydowanie usprawniają korzystanie z możliwości sieci i tworzą mnóstwo nowych możliwości dla twórców, biznesów czy konsumentów, ale również dlatego, że mniej więcej od roku seria dużych firm zaczęła mocno inwestować w ten trend - argumentuje.

- Trochę na wzór rewolucji elektrycznej w samochodach - fakt, że duży biznes decyduje się postawić na jakiś trend, czyni z niego samospełniającą się przepowiednię. Dlatego, pomimo skali inwestycji, jestem przekonany, że Meta dużo na tym wygra - uważa szef Mediacapu.

Podobnie myśli Maciej Woźniak. - Aktualnie to wyniki Mety rozczarowały rynek, który postanowił obstawić przeciwko przyszłości Facebooka i innych jego platform. Osobiście wierzę, że w dłuższym okresie role mogą się odwrócić i to Meta będzie górą, kosztem Alphabet czy Apple - mówi.

Jednak na razie wirtualna rzeczywistość generuje dla koncernu Zuckerberga koszty wielokrotnie przewyższające wpływy. W całym ub.r. Meta w tym segmencie zanotowała 2,27 mld dolarów wpływów i 10,19 mld dolarów straty operacyjnej, a rok wcześniej - 1,14 mld dolarów wpływów i 6,62 mld dolarów straty operacyjnej.

- Obecnie to linia mocno inwestycyjna. Na zyski jeszcze przyjdzie pora - komentuje Hubert Świtalski. - Przy inwestycjach liczonych w miliardach dolarów ważne są dwa kluczowe mechanizmy. Odpowiednia kontrola wydatkowania, oczywiście, żeby nie przeinwestować. Oraz przekucie inwestycji w sprzedawalny produkt w odpowiednim dla tego biznesu momencie - wylicza.

Akcje Mety staniały o jedną trzecią

Meta pierwszy raz na poważnie stara się wejść na rynek pozareklamowy. - Mark Zuckerberg niewątpliwie wie, że aktualne portfolio jego aktywów nie wystarczy, by utrzymać miejsce w gronie Big Techów przez kolejną dekadę. Dziś stawia miliardy dolarów na VR i netawersum. Czy to dobra decyzja, a przede wszystkim czy za pomysłem pójdzie skuteczna egzekucja? Przekonamy się za kilka lat - stwierdza Maciej Woźniak.

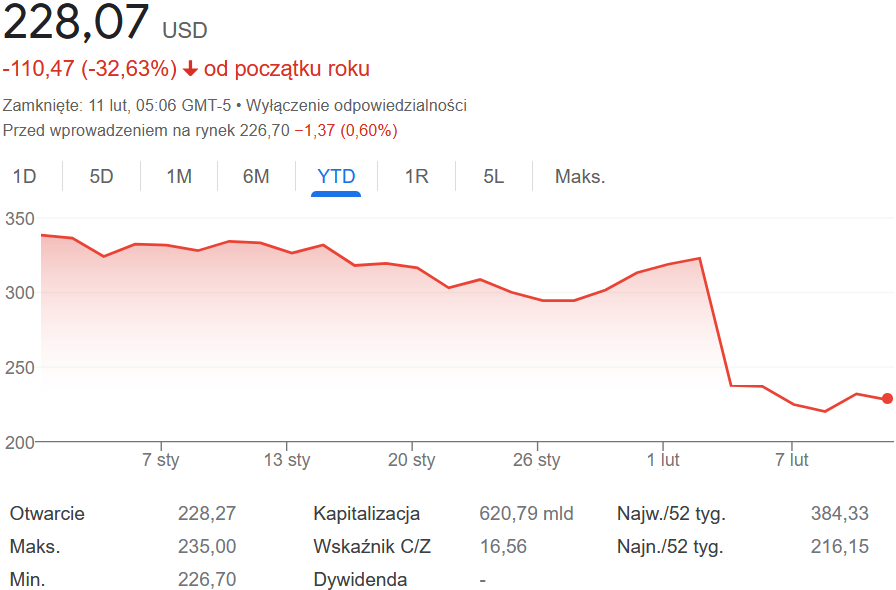

Takiej cierpliwości nie ma wielu inwestorów giełdowych. Dzień po publikacji wyników z czwartego kwartału i prognoz akcje Mety potaniały o 26,4 proc., a kapitalizacja skurczyła się o prawie 240 mld dolarów (to rekordowy spadek w ciągu jednej sesji w historii amerykańskiego rynku giełdowego).

W kolejnych dniach nie było odbicia w górę, kurs firmy od początku br. zmalał o jedną trzecią

- Meta doszła do szczytu własnej potęgi i nie bardzo ma widoki na dalszy rozwój w ramach obecnej strategii. Wie, że dalszy rozwój to ucieczka do przodu w mataversum choćby kosztem dużych strat na VR i inwestycjach przy braku wzrostów w przychodach - komentuje Robert Sosnowski.

- Przejście z socialu do metaversum to baardzo długi krok. Czy koncern z takimi obciążeniami jest w stanie go postawić? Inwestorzy wykazują mocne wątpliwości wyprzedając akcje Mety - zauważa.

Inwestycje w metawersum mogą się spłacić, jeśli technologia VR okaże się „next big thing” i na nowo zdefiniuje układ sił na rynku cyfrowym, tak jak media społecznościowe zrobiły przez ostatnie kilkanaście lat.

- Warto pamiętać, że sukces Alphabet i Meta jest pochodną przejęcia przez nich lwiej części światowych wydatków na reklamę w ostatniej dekadzie. Z jednej strony pokazuje to niesamowitą moc tych firm, z drugiej uświadamia, że za kolejnych 10 lat układ sił może się radykalnie zmienić, szczególnie w obliczu "nowego rozdania w internecie" jakim jest Web 3.0 - mówi Jacek Olechowski.

- W tym kontekście logiczny jest mocny nacisk Mety na inwestycje w obszarze Metaverse i to tam mają zapewne największe szansę znalezienia przyszłego silnika wzrostów - ocenia.

Przestrogą, nie tylko dla koncernu Marka Zuckerberga, mogą być natomiast losy platform takich jak Second Life czy MySpace. - Koncerny Alphabet i Meta ustawione na świeczniku, skupiające w swoich rękach ogromne wpływy biznesowe i społeczne, podlegają podobnemu zjawisku co politycy - zużywają się - kwituje Robert Sosnowski.

Newsletter

Newsletter

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł  Dziennikarz Canal+ Sport zawieszony. „Totalnie głupie, bezmyślne”

Dziennikarz Canal+ Sport zawieszony. „Totalnie głupie, bezmyślne”  Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+

Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+  Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"

Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"  Auchan testuje nową sieć sklepów. Powalczy z Biedronką i Lidlem

Auchan testuje nową sieć sklepów. Powalczy z Biedronką i Lidlem

Dołącz do dyskusji: Google rośnie reklamowo dużo mocniej niż Meta. „Big techy jak politycy, też się zużywają”