Drugie podejście Canal+ Polska do giełdy: TVN i Liberty Global zdeterminowane, liczą na hossę po lockdownie?

Canal+ Polska złożył prospekt emisyjny do KNF zaledwie cztery miesiące po wycofaniu poprzedniej oferty publicznej. Zdaniem analityków jej mniejszościowi właściciele TVN Media i Liberty Global są zdeterminowani, żeby sprzedać posiadane akcje. Powodzenie oferty może zależeć od ich oczekiwań co do ceny.

Kolejny raz Canal+ Polska złożył prospekt emisyjny do Komisji Nadzoru Finansowego w zeszłym tygodniu. Firma w komunikacie przekazanym portalowi Wirtualnemedia.pl wyjaśniła, że tworzy w ten sposób dla swoich mniejszościowych akcjonariuszy możliwość „przeprowadzenia potencjalnej pierwszej oferty publicznej, jeśli zostanie podjęta przez nich taka decyzja”.

Zaznaczyła, że taka decyzja jeszcze nie zapadła i że „będzie zależała od szeregu czynników, w tym warunków rynkowych i uzyskania wymaganych zgód organów regulacyjnych”.

Ok. 32 proc. akcji Canal+ Polska należy do TVN Media, a ok. 17 proc. do Liberty Global Ventures Holding, spółki zależnej właściciela UPC. Obie firmy wszystkie posiadana walory chciał sprzedać w ofercie publicznej w listopadzie ub.r.

Determinacja mniejszościowych akcjonariuszy Canal+

- To nietypowe, że drugie podejście do debiutu giełdowego następuje tak szybko po pierwszym. Może to sugerować, że sprzedający mocno chcą wyjść z tej inwestycji - komentuje dla Wirtualnemedia.pl Konrad Księżopolski, szef działu analiz Haitong Bank w Polsce.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Podobnie uważa Marek Sowa, współwłaściciel kanału Golf Channel Polska, a w przeszłości prezes Agory i UPC Polska oraz członek rady nadzorczej Canal+. - Ponowne złożenie prospektu emisyjnego w KNF świadczy o determinacji mniejszościowych akcjonariuszy Canal+ Polska, ale nie jest jeszcze równoznaczne z giełdowym debiutem - zaznacza.

51 proc. akcji spółki należy do Grupy Canal+, która jesienią zapewniła, że nie zamierza ich sprzedawać. Z drugiej strony nie chce też kupić pozostałych walorów od mniejszościowych akcjonariuszy.

- Widać, że akcjonariusze mniejszościowi chcą wyjść z inwestycji w Canal+ Polska i robią drugie podejście, licząc może, że sytuacja na rynku jest stabilniejsza. Akcje Canal+ Polska nie są dla nich strategicznym aktywem. Przy braku zainteresowania ze strony Grupy Canal+, żeby je odkupić, IPO wydaje się jedyną opcją - analizuje Konrad Księżopolski.

Akcjonariusze Canal+ liczą na pocovidową hossę?

Wycofanie poprzedniej oferty pierwotnej akcjonariusze Canal+ Polska tłumaczyli „zmiennością na rynkach finansowych w ostatnim czasie, wpływającą negatywnie na możliwość przeprowadzenia oferty”. Zapewnili, że będą chcieli wprowadzić spółkę na giełdę „kiedy sytuacja na rynkach finansowych będzie bardziej sprzyjająca”.

- Poprzednia oferta publiczna Canal+ Polska była prowadzona w czasie drugiej fali pandemii, a teraz mamy trzecią, jeszcze wyższą falę. Cały czas sytuacja epidemiczna jest mocno niepewna, jesteśmy o tyle mądrzejsi, że trwają szczepienia - zauważa Konrad Księżopolski. - Timing informacji o prospekcie jest więc trochę niefortunny, ale zanim prospekt się rozpocznie i ruszy oferta, minie trochę czasu - dodaje.

- Drugie podejście w ciągu kilku miesięcy może oznaczać bardziej optymistyczną ocenę sytuacji na rynkach finansowych, w tym potencjalnego zainteresowania inwestorów instytucjonalnych. Każda duża grupa mediowa - a do takich należą wszyscy trzej akcjonariusze Canal+ Polska - ma swoją własną strategię rynkową i własne cele inwestycyjne, najwyraźniej struktura własnościowa firmy dojrzała do zmiany - komentuje Marek Sowa.

Na ile rynek wyceni Canal+?

W poprzednim prospekcie Canal+ Polska maksymalną cenę akcji ustalono na 60 zł. Dawało to kapitalizację firmy w wysokości 2,65 mld zł i 1,3 mld zł wartości oferty publicznej. Do inwestorów indywidualnych miało trafić ok. 10 proc. sprzedawanych akcji.

Firma zapowiedziała, że będzie wypłacać akcjonariuszom w dywidendzie 75 proc. skorygowanego zysku netto.

- Być może w listopadzie akcjonariusze nie chcieli „zejść z ceny”. Czas pokaże, na ile teraz zostanie wyceniona oferta i jaka będzie elastyczność cenowa sprzedających - zastanawia się Konrad Księżopolski. - Wyceny giełdowe w ostatnim roku, także za sprawą niskich stóp procentowych, poprawiły się - zauważa.

W biznesie Canal+ Polska niewiele zmieniło się w ciągu pięciu miesięcy. - Firma wykazuje się stabilnymi wynikami finansowymi i zapowiada dywidendę dla akcjonariuszy, ale musi mierzyć się z rosnącą konkurencją ze strony platform VoD i w pełni zintegrowanej grupy Cyfrowy Polsat. Dalsza konsolidacja rynku wydaje się nieuchronna - ocenia Marek Sowa.

W poprzednim prospekcie emisyjnym Canal+ Polska podał, że w całym 2020 roku spodziewał się wypracować wyższe skonsolidowane przychody niż rok wcześniej. W średnim terminie firma przewidywała średni roczny wzrost przychodów w "niskim lub średnim przedziale jednocyfrowym", który ma wynikać ze wzrostu przychodów ze sprzedaży generowanych głównie przez usługi OTT i IPTV.

Spółka zakładała, że marża EBITDA w średnim terminie pozostanie na dotychczasowym poziomie, natomiast oczekiwany wzrost EBITDA w 2020 r. powinien być zgodny z odnotowanym w ostatnich latach - w 2019 roku wynik wzrósł o 7,3 proc. W pierwszym półroczu marża EBITDA wyniosła 21,3 proc., a w 2019 roku było to 15,9 proc.

Ponadto spółka spodziewała się "stosunkowo niskiego" wskaźnika rezygnacji klientów i stabilnej bazy klientów usług satelitarnych w 2020 r. Zaznaczyła, że jej nakłady kapitałowe mają średnioterminowo pozostać na niskim poziomie w relacji do przychodów, zgodnie z dotychczasowym poziomem. W pierwszej połowie roku nakłady stanowiły równowartość 4,2 proc. przychodów w tym okresie. W 2019 roku wskaźnik ten wyniósł 6,3 proc.

- Zapewne prospekt zostanie zaktualizowany o wyniki z drugiej połowy 2020 roku, co jest dobre dla potencjalnych inwestorów, bo będzie to raport zaudytowany - zaznacza Konrad Księżopolski.

Wzrosty w pierwszej fazie epidemii

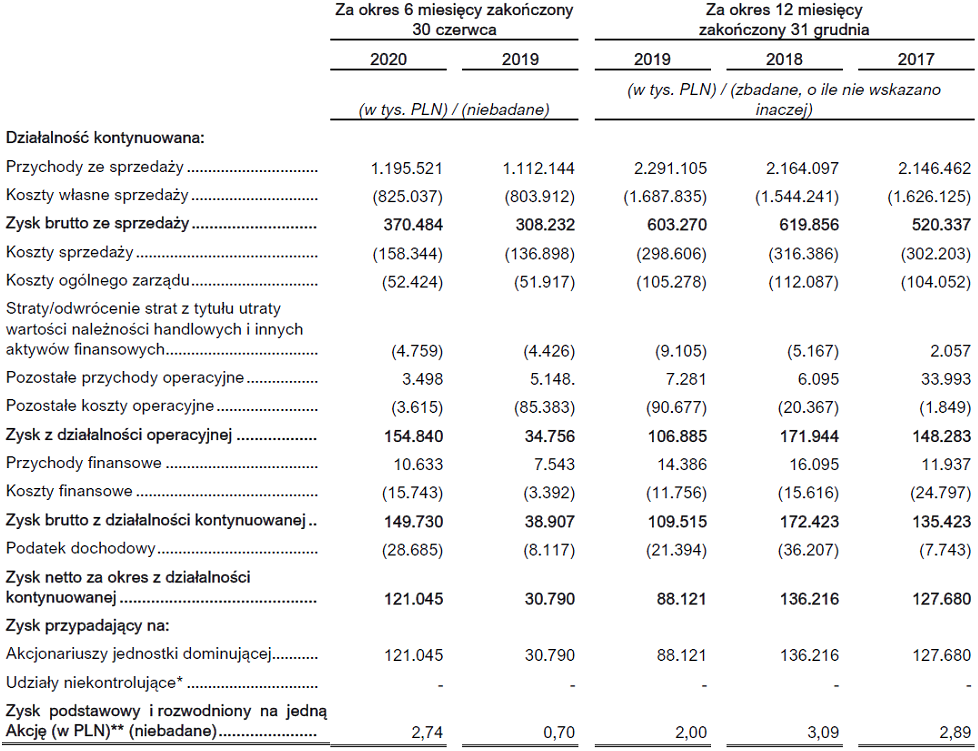

W pierwszej połowie ub.r. przychody sprzedażowe Canal+ Polska zwiększyły się rok do roku z 1,11 do 1,19 mld zł.

Zysk operacyjny poszedł w górę z 34,75 do 154,84 mln zł, a zysk EBITDA wzrósł rok do roku o 30 proc. do 254,5 mln zł Firma uzasadniła to stałą optymalizacją kosztów działalności operacyjnej. Zysk netto w zeszłym półroczu wyniósł 121,04 mln zł, wobec 30,79 mln zł rok wcześniej. Firma zaznaczyła, że wynik netto przed rokiem został obciążony przez 81 mln zł odpisu dotyczącego utraty wartości marki N.

- Uważamy, że Spółka może zaoferować inwestorom dużą zdolność do generowania znacznych przepływów pieniężnych i atrakcyjne możliwości rozwoju, co potwierdzają wyniki Canal+ Polska: w latach 2017-2019 wzrost przychodów CAGR wyniósł 3,3 proc., a konwersja gotówki w 2019 roku sięgała 60,3 - dodała Edyta Sadowska.

2,7 mln klientów, ponad 60 zł miesięcznie od każdego

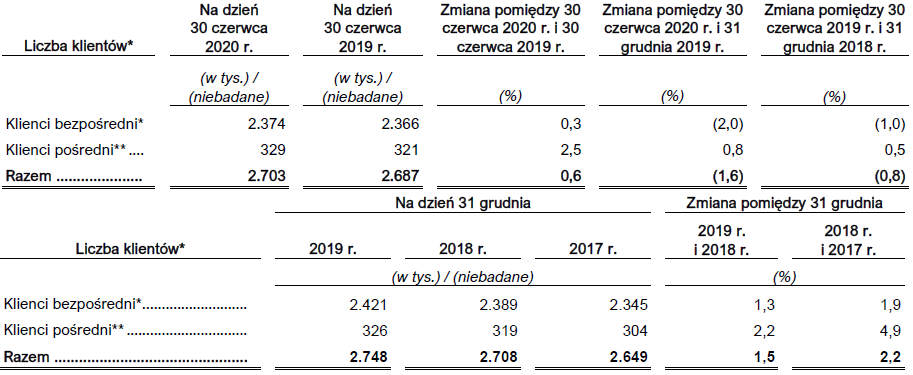

Na koniec czerwca ub.r. Canal+ Polska miał 2,37 mln zł klientów bezpośrednich (0,3 proc. więcej niż rok wcześniej), czyli korzystających z Platformy Canal+, oferty telekomunikacyjnej, serwisów VoD i jej pakietów na platformie Player należącej do Grupy TVN Discovery.

Wiosną ub.r. Canal+ Polska uruchomił dwa serwisy VoD dostępne dla wszystkich internautów: Canalplus.com działający w modelu subskrypcyjnym (z filmami, programami i streamingiem 76 stacji tv) oraz Premiery Canal+, w którym można wypożyczać pojedyncze filmy.

Natomiast liczba użytkowników pośrednich Canal+ Polska, czyli głównie korzystających z pakietów Canal+ w sieciach kablowych, rok do roku wzrosła o 2,5 proc., z 321 do 329 tys.

W połowie ub.r. firma miała łącznie 2,703 mln klientów. Na koniec ub.r. było ich 2,748 mln, rok wcześniej - 2,708 mln, a na koniec 2017 roku - 2,649 mln.

W pierwszym półroczu 2020 r. średni miesięczny przychód od klienta firmy (ARPU) wynosił 64,5 zł, wobec 62,7 zł rok wcześniej. W całym 2019 r. było to 62,9 zł, w 2018 roku - 63,2 zł, a w 2017 roku - 64,5 zł.

W połowie ubr. i na koniec 2019 r. użytkownicy usługi telewizji satelitarnej (DTH) stanowili 72 proc. wszystkich klientów Canal+ Polska. Ich udział stopniowo malał, bo rosła liczba klientów usług OTT i IPTV

- Zarząd uważa, że ta tendencja powinna się utrzymać w drugiej połowie 2020 r. W perspektywie średnioterminowej będzie to spowodowane w szczególności uruchomioną w maju 2020 r. własną usługą Canal+ (OTT) - stwierdzono w prospekcie.

Więcej na marketing, pensje i usługi obce Kina Świat

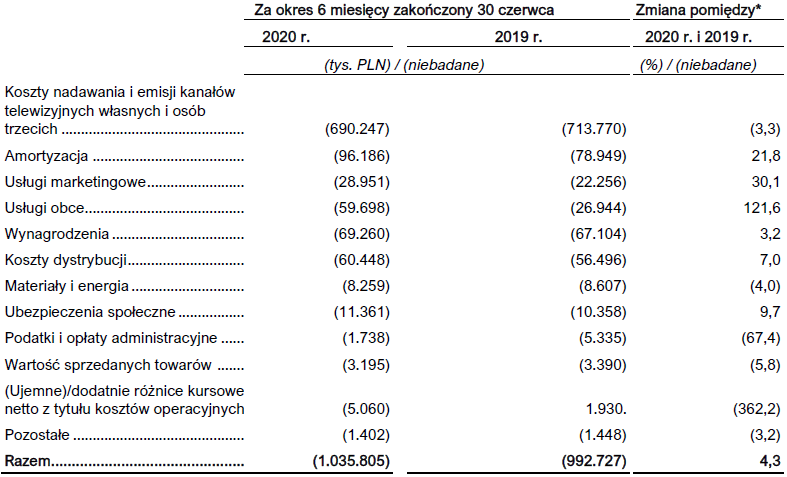

Koszty rodzajowe Canal+ Polska w pierwszej połowie ub.r. wyniosły 1,03 mld zł, co wobec 992,7 mln zł rok wcześniej oznacza wzrost o 4,3 proc.

Wydatki na emisję stacji zmalały o 3,3 proc. do 690,25 mln zł, za to koszty usług obcych podskoczyły o 121,6 mln zł, z 26,94 do 59,7 mln zł, co firma tłumaczy kosztami spółki Kino Świat, której 70 proc. udziałów przejęła jesienią ub.r.

Nakłady na wynagrodzenia zwiększyły się o 3,2 proc. do 69,26 mln zł, na marketing- o 30,1 proc. do 28,95 mln zł, na amortyzację - o 21,8 proc. do 96,19 mln zł (co też wynika z przejęcie Kina Świat), a na dystrybucję - o 7 proc. do 60,45 mln zł.

Reszta udziałów Kina Świat przed epidemią wyceniona na 38 mln zł

Canal+ Polska ma bezwarunkową opcję call dotyczącą kupna pozostałych 30 proc. udziałów Kina Świat, a ich obecni posiadacze - opcję put sprzedaży tych walorów. - Zdaniem Grupy zrealizowanie przez nią opcji kupna pozostałych 30 proc. udziałów w Kino Świat jest wysoce prawdopodobne - napisano w prospekcie.

Wycena tych udziałów w bilansie Canal+ Polska na koniec ub.r. wynosiła 37,7 mln zł. - Zobowiązanie oszacowano na bazie zdyskontowanych oczekiwanych przepływów wynikających z prognozowanych wyników operacyjnych spółki Kino Świat, będących podstawą ustalenia ceny realizacji opcji - zaznaczono.

Newsletter

Newsletter

10 nowych stacji po polsku. Można je oglądać bez opłat

10 nowych stacji po polsku. Można je oglądać bez opłat  Przymusowe przejście na streaming? Jest apel w sprawie zachowania telewizji naziemnej

Przymusowe przejście na streaming? Jest apel w sprawie zachowania telewizji naziemnej  Tak ogląda się program Kanału Sportowego, który zastąpił „KS Poranek”

Tak ogląda się program Kanału Sportowego, który zastąpił „KS Poranek”  Wstrząsający skandal w łódzkim pogotowiu. Recenzja serialu dokumentalnego „Łowcy skór”

Wstrząsający skandal w łódzkim pogotowiu. Recenzja serialu dokumentalnego „Łowcy skór”  Nowi subskrybenci wybierają tańszy pakiet Netfliksa. Zyskuje Disney+

Nowi subskrybenci wybierają tańszy pakiet Netfliksa. Zyskuje Disney+

Dołącz do dyskusji: Drugie podejście Canal+ Polska do giełdy: TVN i Liberty Global zdeterminowane, liczą na hossę po lockdownie?